Пояснение в налоговую по 2-ндфл образец

Далее прилагается пояснение руководителя об отсутствие деятельности и нулевой. Ответ на требование налоговой в рамках проводимой.

Был перечислен РІ бюджет своевременно Рё РІ полном объеме. Рсправленная справка 2-НДФЛ Р·Р° 2015 РіРѕРґ РЅР° РЎРёРґРѕСЂРѕРІР° Р. Приложение: РєРѕРїРёСЏ справки 2-НДФЛ Р·Р° 2015 РіРѕРґ РЅР° РЎРёРґРѕСЂРѕРІР° Р. Письменное пояснение РІ налоговую РїРѕ НДФЛ может понадобится РїСЂРё расхождении между справкой 2-НДФЛ Рё декларацией 3-НДФЛ.

Такая ситуация возможна, если сотрудник компании подал сам за себя декларацию о доходах, в которой указана не только зарплата по основному месту работы, но и доходы, полученные им от других источников.

Письменное пояснение в налоговую по НДФЛ (образец)

РЈ РФНС же РјРѕРіСѓС‚ возникнуть подозрения Рѕ «серых» зарплатных схемах РІ компании Рё неуплате НДФЛ. Поскольку сообщать Рѕ всех СЃРІРѕРёС… источниках РґРѕС…РѕРґР° сотрудник вам РЅРµ обязан, то укажите это РІ пояснении Рё подтвердите достоверность своей отчетности. Р’ представленной нами ранее справке РїРѕ форме 2-НДФЛ Р·Р° 2015 РіРѕРґ РЅР° РЎРјРёСЂРЅРѕРІР° Рџ.

Отражены доходы, полученные за 2015 год в размере 670 000 руб.

Письменное пояснение в налоговую по НДФЛ: образец

Указанные данные Рѕ РґРѕС…РѕРґРµ, выплаченном РЎРјРёСЂРЅРѕРІСѓ Рџ. Р’ РћРћРћ «Альянс», являются достоверными. Рнформацией РѕР± иных источниках РґРѕС…РѕРґР° РЎРјРёСЂРЅРѕРІР° Рџ. РџСЂРё полном Рё частичном использовании материалов, активная ссылка РЅР° spmag. Ru обязательна, РїСЂРё условии соблюдения. РќРљ Р Р¤, обязан подавать отчет РїРѕ форме 6-НДФЛ РІ РФНС.

Если, по каким-либо причинам, работодатель не предоставил в налоговую инспекцию расчет по форме 6-НДФЛ или были выявлены ошибки в расчете, то ему необходимо предоставить пояснение в налоговую. В пояснении, необходимо указать разъяснение о причине непредставления отчетности или о допущенных ошибках в предоставленном расчете 6-НДФЛ.

Рначе, работодателя РјРѕРіСѓС‚ привлечь Рє ответственности Р·Р° непредставление данного отчета (Рї. РќРљ Р Р¤) или наложить арест РЅР° расчетные счета (Рї. РћС‚ подачи отчета РїРѕ форме 6-НДФЛ освобождаются работодатели, которые, РїРѕ каким-либо причинам, РЅРµ начали деятельность или прекратили СЃРІРѕСЋ деятельность РІ РіРѕРґСѓ, предшествующей отчетному периоду.

У таких работодателей, нет данных для заполнения формы, но им лучше предоставить пояснения в налоговую инспекцию, чтобы избежать штрафных санкций. Пояснительная записка адресуется руководителю налоговой инспекции. Строгой формы оформления пояснительной записки к форме 6-НДФЛ нет. Текст пояснительной записки составляется произвольно, в котором отражена причина, по которой работодатель не представил отчет по форме 6-НДФЛ за отчетный период или разъяснения о выявленных ошибках в отчете.

Далее, пояснительная оформляется РЅР° фирменном бланке, РіРґРµ отражены основные данные (полное наименование, РРќРќ, юридический адрес, контактная информация), регистрируется, подписывается руководителем организации Рё заверяется печатью. Отнести РІ налоговую инспекцию нарочно или через курьера.

Срок подачи отчета и так далее. В случае выявления ошибки в отчете налоговым инспектором, работодатель может подать корректирующую отчетность в течение пяти рабочих дней, согласно, п. НК РФ, следовательно, работодатель не обязан предъявлять пояснительную записку.

Если работодатель не представил корректирующий отчет или пояснительную записку в указанный срок, то его могут оштрафовать на 5 000,00 руб. В случае с нулевым отчетом, налоговая инспекция обязана принять такой отчет на основании письма ФНС России от 04. Ваш e-mail не будет опубликован.

При использовании данного сайта, вы подтверждаете свое согласие на использование файлов cookie в соответствии с настоящим уведомлением в отношении данного типа файлов. Если вы не согласны с тем, чтобы мы использовали данный тип файлов, то вы должны соответствующим образом установить настройки вашего браузера или не использовать сайт Тема от.

Р’ ближайшее время любой компании может прийти требование РёР· РФНС Рѕ необходимости пояснить те или иные данные РІ справках 2-НДФЛ Р·Р° 2014 РіРѕРґ. Ведь после того как компании Рё физлица отчитаются Рѕ доходах, облагаемых НДФЛ, налоговики начинают тщательно изучать отчетность РїРѕ этому налогу. Будьте внимательны: проводить камеральную проверку справок 2-НДФЛ инспекция РЅРµ вправе.

Ведь такие справки не являются декларациями. Поэтому в требованиях обычно стоит ссылка на статью 31 Налогового кодекса РФ.

Как выглядит образец пояснения в налоговую по 6-НДФЛ

Рта РЅРѕСЂРјР° позволяет инспекторам запрашивать Сѓ компании любую информацию, связанную СЃ расчетом Рё уплатой налогов. РќР° такое требование безопаснее ответить, иначе есть вероятность, что РФНС оштрафует директора или главбуха РЅР° СЃСѓРјРјСѓ 2000–4000 СЂСѓР±.

РњС‹ подготовили для вас четыре образца пояснений, направив которые РІ РФНС можно снять РІСЃРµ РІРѕРїСЂРѕСЃС‹ инспекторов РїРѕ справкам Рё РїСЂРё этом РЅРµ навредить компании. Рнспекторы уверены: разница РІ суммах НДФЛ свидетельствует Рѕ том, что компания РЅРµ полностью удерживает Рё перечисляет налог. Либо делает это СЃ опозданием.

Пояснения в налоговую по НДФЛ (образец)

Получив требование о представлении пояснений на этот счет, еще раз проверьте справки. Для этого сравните данные по счету 68 субсчет «НДФЛ» и в справках 2-НДФЛ. Возможно, платеж был, но потерялся. Тогда стоит провести с инспекцией сверку. Частая причина расхождений — налог за декабрь 2014 года перечислили уже в январе 2015 года.

Бывает также, что в прошлом году закрыли обособленное подразделение и организация перестала платить в инспекцию по месту его учета НДФЛ. Скажем, не заполнили в справках перечисленный НДФЛ. Либо случайно продублировали исчисленный, удержанный и перечисленный налог еще и в строке «Сумма налога, не удержанная налоговым агентом».

Наконец, могли просто забыть перечислить налог. РўРѕРіРґР° доплатите НДФЛ Рё отдельной платежкой перечислите пени. Рто РЅРµ РѕСЃРІРѕР±РѕРґРёС‚ РѕС‚ штрафа РІ размере 20 процентов РѕС‚ налога, перечисленного СЃ опозданием. РќРѕ оштрафовать организацию инспекторы РјРѕРіСѓС‚ только РїСЂРё выездной проверке. Ртак, если РІС‹ нашли ошибку, опишите ее РІ пояснениях Рё заново подайте исправленные справки 2-НДФЛ.

Но не на всех людей, получавших доходы в 2015 году, а только справки с ошибками. Допустим, по данным компании ошибок нет.

Пояснения в налоговую по НДФЛ (образец)

РўРѕРіРґР° РІС‹ имеете полное право так Рё написать РІ пояснениях. Возможно, сотрудник вашей компании сдал декларацию 3-НДФЛ Р·Р° прошлый РіРѕРґ. Например, чтобы задекларировать РґРѕС…РѕРґС‹ РѕС‚ продажи машины или получить вычет РЅР° РїРѕРєСѓРїРєСѓ квартиры, лечение или учебу. Рнспекторы, сверив декларацию СЃРѕ справкой, РёРЅРѕРіРґР° обнаруживают, что РґРѕС…РѕРґРѕРІ РІ 2-НДФЛ меньше, чем РІ декларации.

Для налоговиков подобные нестыковки являются одним из признаков того, что компания выдает серую зарплату.

Причины, покоторым ИФНС запрашивает пояснения

Такого рода расхождения — не забота бухгалтера компании. Действительно, откуда организации знать, почему человек задекларировал больше доходов, чем в справке 2-НДФЛ?

Может, это была опечатка. Рли же гражданин получал дополнительные РґРѕС…РѕРґС‹ РѕС‚ РґСЂСѓРіРёС… организаций либо РѕС‚ продажи имущества Рё РїСЂ. Рђ раз так, пояснять инспекторам происхождение РґРѕС…РѕРґРѕРІ РІ 3-НДФЛ должен сам человек. Компания же может ограничиться сообщением Рѕ том, что РІ ее справках 2-НДФЛ ошибок нет.

Конечно, перед этим надо еще раз проверить, вдруг неточности в справках все же имеют место быть.

Налоговики всегда сравнивают сведения о среднесписочной численности и количество справок 2-НДФЛ. По мнению проверяющих, если в сведениях о численности количество работников больше, чем количество справок, значит, компания забыла сдать одну или несколько штук 2-НДФЛ. Причин для таких расхождений может быть несколько.

Самая частая — в сведениях завышен показатель (например, посчитали сотрудницу в декрете, хотя не должны были). Еще одна распространенная причина нестыковок — сведения о численности считают в целом по компании, а часть справок сдали по месту учета обособленного подразделения.

Напишите инспекторам письмо в свободной форме, в котором поясните причину расхождений. Если надо, приложите к письму исправленные сведения о численности. Никакой опасности в этом нет — в законе не предусмотрен штраф за ошибку в сведениях.

Рнспекторы считают, что, даже если было подано сообщение 2-НДФЛ СЃ признаком 2, обязательно сдавать справки СЃ признаком 1. РўРѕ есть получается РїРѕ сути дублирование отчетности.

Сначала надо сообщить налоговикам (не позднее месяца по окончании года) о том, что налог не смогли удержать. А потом (до 1 апреля включительно) еще раз представить такие же данные уже в справке 2-НДФЛ. По мнению налоговиков, справки с признаком 1 надо сдавать на всех людей, получивших от компании доход.

Пояснения в налоговую по НДФЛ (образец прилагается)

Даже на тех, у которых она не смогла удержать налог. Так что если компания сдала на каких-то физиков только справки с признаком 2, лучше направить пояснения по 2-НДФЛ, приложив к ним справки с признаком 1. Конечно, только по этим же людям, а не по всем работникам. Будьте внимательны: поскольку справки сданы с опозданием, у налоговиков появляется формальный повод оштрафовать компанию — по 200 руб.

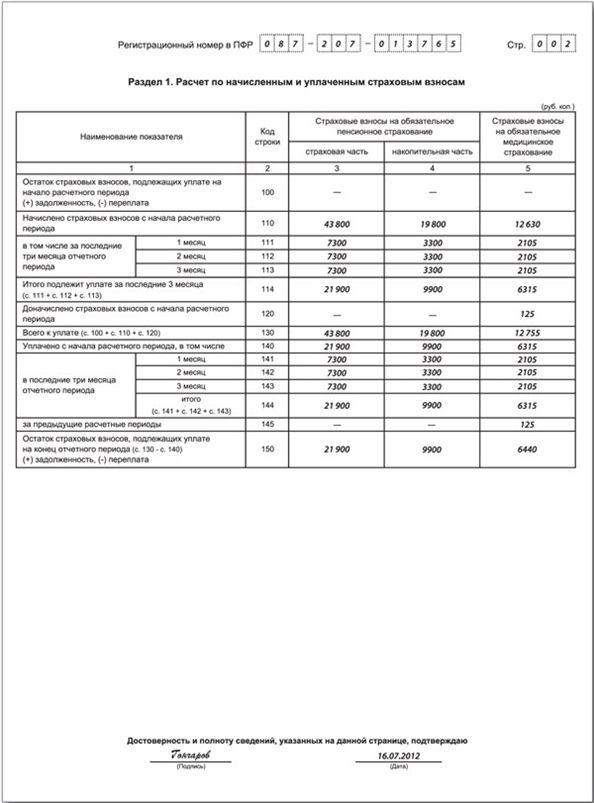

Однако такой штраф является незаконным. Ведь компания раньше в срок уже сдала справки с признаком 2. В заключение добавим, что ПФРтакже может запросить пояснения по 2-НДФЛ. Дело в том, что база по страховым взносам и налогу на доходы схожа (хотя и не идентична). Вы сможете продолжить чтение этого материала и получите доступ к сервисам для постоянных посетителей сайта.

Шаблоны и формы, необходимые в ежедневной бухгалтерской работе. Бухгалтерских новостей слишком много, а времени на их поиск слишком мало. Рекомендуем подписаться на новостную рассылку журнала «Главбух», чтобы следить за всеми изменениями в работе бухгалтеров.

Рспользование материалов сайта возможно только СЃ письменного разрешения редакции журнала «Главбух». Р’СЃРµ свидетельства выданы Федеральной службой РїРѕ надзору РІ сфере СЃРІСЏР·Рё, информационных технологий Рё массовых коммуникаций (Роскомнадзор) РџР в„– ФС77-62320 РѕС‚ 03.

Если экономический субъект, в структуре которого встречаются обособленные подразделения, сдает справки 2-НДФЛ с информацией о доходах работников исключительно по месту регистрации, то в скором будущем ему придется предоставлять пояснения в налоговую по НДФЛ (образец документа можно составить самостоятельно).

НК РФ, производить платежи, а также предоставлять справки о доходах физ. Лиц в таких случаях следует в соответствии с местом расположения. Данные документов должны содержать сведения о доходах лишь тех сотрудников, которые там трудятся.

В противном случае, если отчетность будет сдана по месту нахождения центрального офиса, понадобится составлять письменное пояснение в налоговую по НДФЛ свободного образца.